亚马逊创始人贝索斯:在未来很长时间,用户对于多样选择、价格低廉

亚马逊创始人贝索斯:在未来很长时间,用户对于多样选择、价格低廉

人们总爱问一些变与不变的问题,亚马逊创始人杰夫·贝索斯坚信一点,在未来很长时间,用户对于多样选择、价格低廉,还有快速配送的需求是不会变的。

那有什么是变化的呢?答案也许是语音购物,虚拟现实、社交电商、直播电商,现在又有了一个新的选项,人工智能。

过去很长时间,杰夫·贝索斯通过多样选择、低廉价格、快速配送这三大“法宝”,让亚马逊的商业飞轮转起来,令其在很长一段时间内都是美国电子商务增长的主要推动力。

每年都会有一批新的公司试图“击败亚马逊”。十年前,是eBay,然后是沃尔玛,再然后是谷歌。今年,有三个新的竞争对手,Shein、、Temu以截然不同的方式进入市场,这是亚马逊无法轻易压制的。

然而,在电商领域上还没有“击败亚马逊”的存在。电商处于创新的"S"形曲线顶端,还没有明显的方法去扩展下一步的曲线,因此,亚马逊不太可能跌至美国电子商务市场的20%,也不太可能扩大到80%。在美国这样成熟的市场上,要有利可图地提供比亚马逊更优惠的价格、更多的商品和更快的交付是很困难的。

亚马逊占据美国电商大盘的40%,但仍在增长

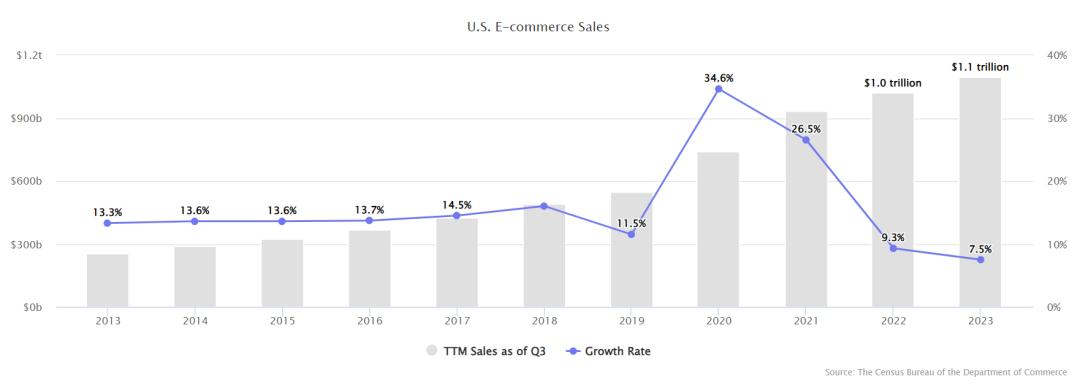

2023年,美国的电商增长是自2009年经济衰退以来最慢的,仅增长了7%,大约超1.1万亿美元。而且,考虑通胀因素后,实际增长幅度更小。

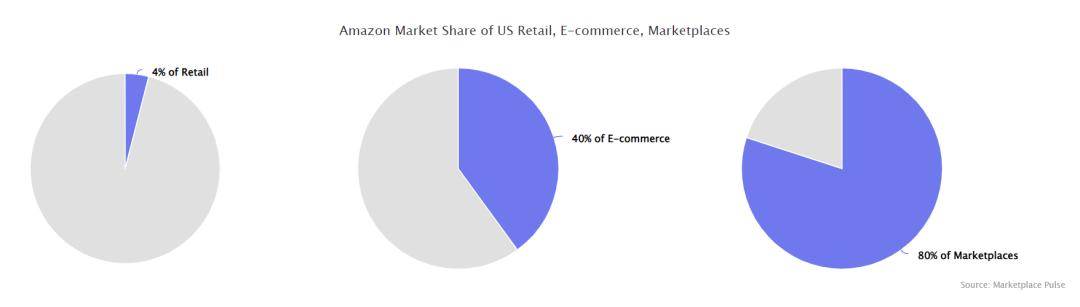

亚马逊占据了美国电商大盘的40%。但亚马逊在包括所有实体店在内的美国零售业中只占据4%,因此有实体店的零售商对其影响和竞争感受不均。许多人可以安全地忽视亚马逊在远处的存在,但对于通过与亚马逊相同的数字营销渠道吸引购物者的在线零售商来说,情况就不同了。

不过并非所有的购物者都会选择在亚马逊这样的大型零售商上购买商品,就是一个证明。数百万家店铺的综合支出继续以比整体市场更快的速度增长——年化总交易额今年已超过2000亿美元。其中一个原因是不断增加新的商家,另一个原因是越来越多的消费者愿意直接从品牌处购买商品。

亚马逊包裹量超过联邦快递和UPS

根据媒体获得的亚马逊内部预测数据,亚马逊将在2023年在美国交付59亿个包裹。这是一个飞速发展的数据,2018年亚马逊在一年内交付了10亿个包裹,2020年这一数字超过30亿。到2023年,它将交付近60亿个包裹,并且首次超过联邦快递和UPS交付的包裹数量。

当然,亚马逊本身并不进行交付,成千上万家小型企业作为亚马逊的交付合作伙伴,雇佣了数十万名司机。他们驾驶着亚马逊品牌的卡车,今年交付了数十亿个包裹。

物流和配送是亚马逊的基础,因为亚马逊不仅销售商品,更销售一到两天甚至当日发货的商品。物流与产品本身一样重要,过去二十年间,亚马逊建造了仓库并投资于物流基础设施,以便更快地向更多区域交付商品。

但亚马逊不能强迫每个人都在亚马逊上购物。因此,它试图成为零售基础设施。

2023年,它推出了名为“亚马逊供应链”的解决方案,并将其开放给非亚马逊销售渠道使用。这是一个端到端的解决方案,集合了现有实体和在线物流服务,可处理产品从离开制造商到顾客收到的整个过程。

亚马逊供应链由三层组成。第一层是从工厂和当地供应商进口商品的服务。第二层是仓储解决方案,用于存储这些商品,并为其在亚马逊、其他销售渠道和实体店销售提供服务。最后是通过FBA在亚马逊上配送,以及通过MCF和Buy with Prime在其他渠道配送。在今年之前,仓储解决方案(亚马逊仓储分配)只会向FBA补货。这个变化将其从仅服务于亚马逊变为全渠道服务。

亚马逊现在运营双层仓储。第一层是2022年推出的亚马逊仓储分配(AWD),用于长期储存并给仓库补货。第二层是2006年推出的FBA,既用于仓储也用于配送,但随着时间的推移,它逐渐转变为仅用于配送,因为亚马逊推动了更快的库存周转。

沃尔玛虽然没有与亚马逊相匹配的大规模配送及仓库设施,但它可以利用门店来解决这个问题。

因为沃尔玛在美国拥有4700家门店,约90%的人口居住的10英里内都有门店,所以它可以将这些门店用作取货点,或让门店配送。沃尔玛的首席财务官John David 曾表示,沃尔玛目前在线销售的商品中有50%是由门店履行的。”

沃尔玛是美国在线食品杂货市场的最大玩家,因此其电子商务销售额的相当大一部分来自在线食品杂货,很适合通过门店配送。然而,能通过门店配送的商品仅有数万种,而沃尔玛线上网站里有超过1亿种商品,所以更多的商品是从仓库发货的。因此,沃尔玛约销售额的50%来自门店,包括食品杂货和自营商品;另外50%,是从卖家和沃尔玛仓库发出的第三方和自营商品。

智能手机推动社交电商发展

于2007年推出,于2017年推出。如今,它们都无处不在。

在智能手机时代,关键是抢夺用户的注意力。像、和这样的社交媒体网络拥有大部分用户注意力,也推动着社交电商的发展。

于9月在美国正式推出了 Shop,它的野心是创建社交商务市场,而像亚马逊这样的竞争对手则在犹豫不决。亚马逊自2022年12月推出功能,提供可滑动的视频和照片宣传各种产品的提要。但就像亚马逊的Live一样,不怎么吸引用户。

的购物漏斗是独特的。美国的亚马逊、沃尔玛、eBay和其他购物市场都是已知的问题,有着已知的输入,如广告支出、转化率跟踪、清单优化等。它们有典型的发现、考虑和购买漏斗。不一样,它也不是亚马逊和其他公司的替代品或竞争对手。

尽管社交电商的尝试失败了,但亚马逊找到了不同的突破口。它与、、合作,使用户可以将他们的账户与亚马逊链接,实现平台内数据共享,以进行广告定位。

之前,社交平台上的广告会链接到亚马逊上的产品页面,用户在亚马逊上查看价格和评论,并最终通过登录亚马逊账户结账。现在,当用户点击社交平台上的亚马逊广告时,会加载一个简化版本的亚马逊产品页面,并有一个突出的“通过亚马逊购买”按钮。用户可以使用自己的 Pay结账,并将商品发货到其已保存的亚马逊送货地址。对于、、而言,这意味着购买前需要更少的点击。

中国商业的三次演变:制造、销售和营销

最引人注目和具有重大影响力的颠覆者是来自中国的Shein和Temu。到年底时,它们将成为世界50个最大经济体中一半国家的下载量Top1应用。虽然下载量不等于收入,但下载量显示了其野心。

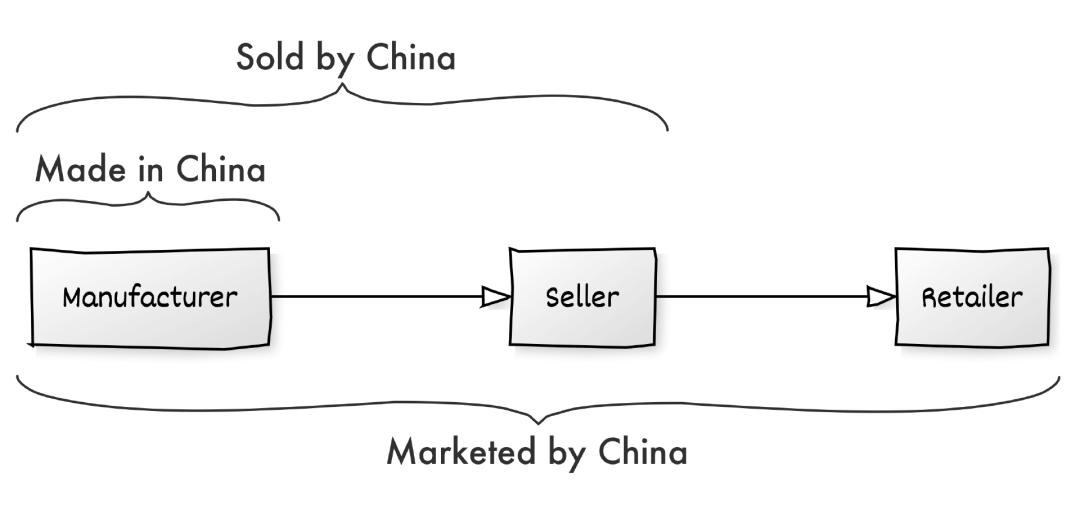

Shein和Temu代表了中国商业的第三次演变。

第一次是“中国制造”。美国国内零售商前往中国外包生产并削减本国制造,许多购物者并不在意商品的制造地点。

第二次是“中国销售”。中国卖家通过亚马逊销售,并夺取了美国卖家的市场份额。他们的增长得益于亚马逊的履约服务,使消费者对卖家的业务地点感知减弱。

现在是第三次,“中国营销”。中国零售平台的崛起,正在帮助中国卖家摆脱亚马逊的限制,曾经给耐克等品牌做代工的中国工厂,可以通过Shein、Temu等这些平台,将产品直接销售给消费者。

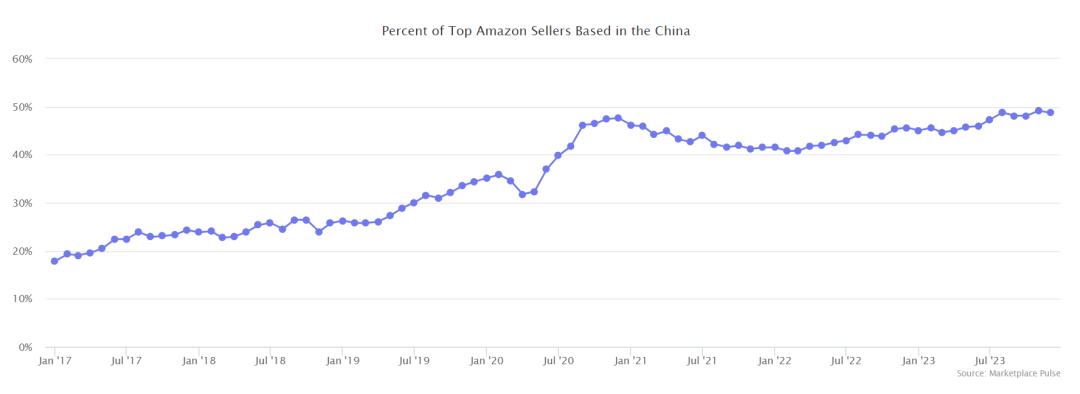

几十年来,中国工厂都在为美国零售商和品牌做代工,随后, “中国制造,亚马逊销售” 扰乱了这种模式。亚马逊市场高级副总裁 在2015年的一封内部电子邮件中写道:“过去20年里为沃尔玛和其他品牌制造产品的中国工厂,现在意识到他们有机会自己建立品牌,并直接向全世界销售,无需中间商……我们就是这个平台。”如今,在亚马逊上前十大第三方卖家中,近一半是中国公司。

中国拥有太多亚马逊卖家,那么,围绕着中国卖家们建立一个零售平台就自然而然了。Shein代表着“中国营销”,因为它是一个具有庞大社交网络影响力的营销强国,而不仅仅是一个提供廉价商品的零售商。在上,Shein的关注者数量超过亚马逊、沃尔玛和的总和。

Shein正在从一个快时尚DTC品牌,逐渐转变为一个泛品类零售商和第三方平台的混合体。为了实现这一目标,在5月份,它推出了第三方卖家入驻模式,并开始增加在美国有实体店的卖家和中国卖家。正如Shein战略负责人Peter Day所描述的那样,第三方市场是Shein本地化战略的一部分。

Temu很可能是历史上从零到规模发展最快的零售商,得益于其母公司拼多多似乎无限的财务支持。到目前为止,它已经在营销上花费了超过十亿美元。自从Temu在美国推出以来的一年多时间里,它又增加了近五十个市场。

为了成为第一,Temu专注于营销和游戏化的推荐,以激励现有用户邀请他们的朋友。这种策略奏效了,它是2023年美国日均下载量最多的应用程序。Temu与、Wish一样,提供价格便宜、一周内发货的商品。与Shein不同,Shein主要是DTC品牌,最近才开始扩展平台,而Temu从开始就是一个平台,并且只托管中国卖家。

Shein和Temu通过争夺相同的广告受众,以更低的价格吸引购物者,影响了所有在线销售者。的首席财务官在十月份表示:“在线商务和游戏(广告业务)受益于在中国的广告主对其他市场顾客的强劲支出。”显然,那些“中国的广告主”包含Shein和Temu。

Etsy的首席执行官在11月表示:“我认为这两家公司(Shein和Temu)对广告费用产生了较大影响,特别是在谷歌和Meta上。”它们的巨大影响也反映在美国的进口数据中:“在截至9月30日的财年中,超过10亿个包裹根据最低限度豁免规定进入美国,是2019年水平的两倍。”

即使亚马逊也不能忽视它们。亚马逊对Shein的反应是将售价低于15美元的服装商品的佣金费率,从17%降至5%。对于售价在15美元到20美元之间的产品,佣金费率将从17%降至10%。更低的费率使卖家能够将价格降低几美元,并保持相同的利润率。Shein在2023年的总交易额超过400亿美元,虽然还不到亚马逊的10%,但这400多亿美元中大部分来自服装收入,这也是Shein最擅长和最强大的领域。

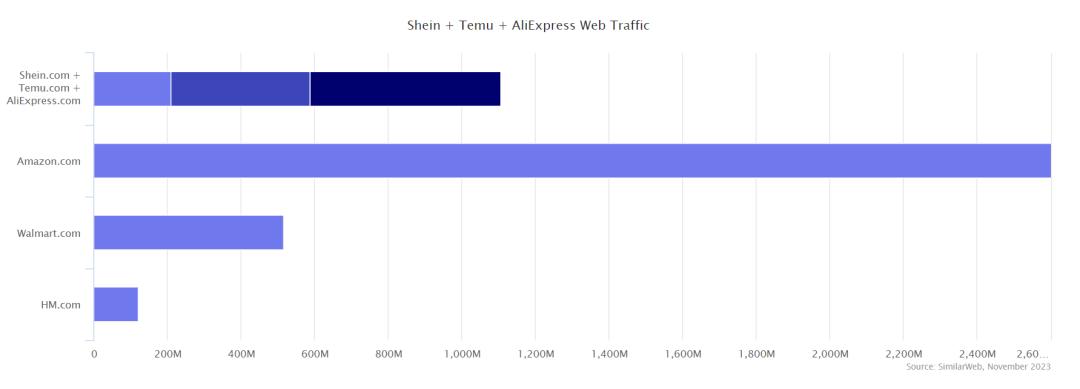

Shein、Temu、的月访问量总共超过10亿次。大约是亚马逊在美国的一半,是沃尔玛的两倍。然而,Shein和Temu主要通过手机应用程序而不是网站来推动销售。因此,即使它们加起来的月访问量比亚马逊小一个数量级,但其实它们并不小。这就是和Etsy高管所描述的市场效应。。

亚马逊卖家付给亚马逊的钱越来越多了

随着亚马逊逐渐从1P销售转向3P卖家,其数以百万计的卖家成为了亚马逊的重要组成部分。

第三方卖家的销售数量占亚马逊总销售量的60%,而在总GMV中占比更高。但这种转变是逐渐的。2016年,通过第三方卖家销售的产品数量超过了亚马逊自营。此后,第三方卖家的份额稳步增长,在过去的八年中,第三方卖家的市场份额每年增长150个基点。除了2020年这种转变没有加速或减缓,当时亚马逊为了维持仓库运营而限制许多卖家发送库存。

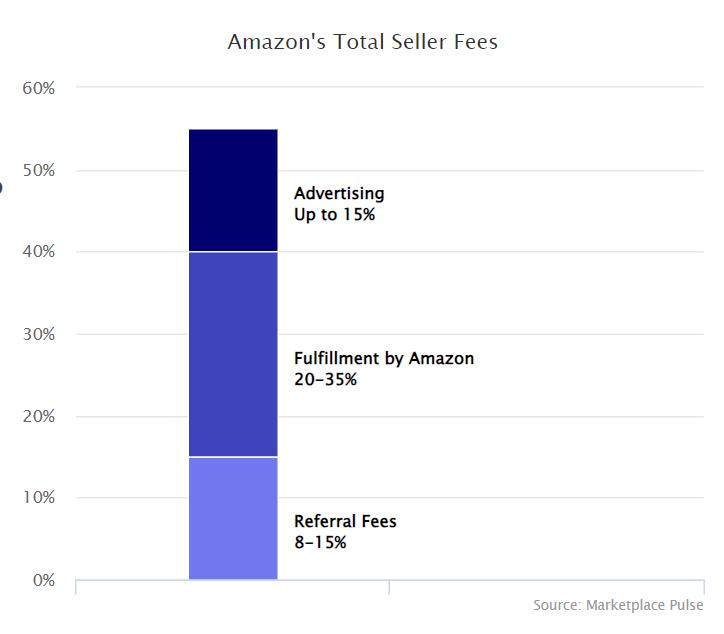

亚马逊目前从卖家的营收中抽取超过50%,相比五年前的40%有所增加。卖家花费了更多是因为亚马逊提高了履行费用,并使广告支出变得不可避免。根据亚马逊FBA卖家提供的损益表,典型的亚马逊卖家需要支付15%的交易费用,20-35%的亚马逊物流费用(包括仓储和其他费用),以及高达15%的广告和促销费用。总费用根据类别、价格、尺寸、重量和卖家的商业模式而有所不同。

15%的交易费用在过去十年里保持不变。它根据类别而有所不同,最低可以达到8%。

亚马逊FBA的配送费、仓储费每年都会上涨。在亚马逊上销量高低与是否使用FBA息息相关,如果不使用FBA,卖家很难有理想的销量。

随着越来越多的卖家选择做广告,广告价格因竞争而变得更加昂贵。但卖家不得不做广告以获得站内流量,许多经销商的广告支出不到销售额的5%,但自有品牌卖家通常会花费超过10%的费用来吸引用户注意。

零售媒体广告席卷数字广告业

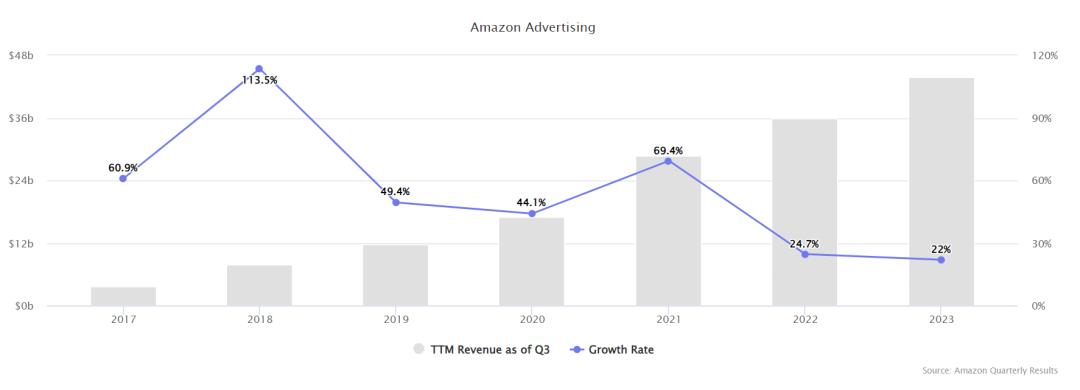

亚马逊和其他零售媒体网络代表了数字广告的第三波浪潮。

自2018年以来,亚马逊的广告业务已经达到了每年400亿美元,增长了5倍。受亚马逊启发,其他零售商也推出了他们的广告服务。根据和的数据,综合零售媒体收入已经几乎是广播和纸媒收入的两倍,与电视广告的差距正在迅速缩小,预计在2028年将超过电视广告收入。为了吸引更多关注,在黑色星期五期间,亚马逊独家免费播出了一场NFL足球比赛,并用它来向每个观众展示个性化的二维码广告。

亚马逊甚至打破了谷歌和Meta在广告行业内双寡头垄断的局面。根据 的数据,自2014年以来,谷歌和Meta在今年首次未能占据美国数字广告总额的一半以上。谷歌广告产品副总裁Jerry 在联邦反垄断诉讼中表示,“由于和亚马逊等新进入者,我们正在失去市场份额。”

亚马逊和其他零售商正在通过在搜索结果页面中投放广告,并用赞助的内容取代推荐功能,以获取更多收益。

亚马逊的搜索结果页面上有大量广告,大多数集中在页面的顶部,通常展示的产品中超过一半是广告。这是因为,许多卖家都会在亚马逊站内付费投放广告,不投放广告意味着它们将失去销售机会,也就是说,广告已经成为销售的必要部分,因为自然搜索结果出现的产品会在页面较低位置。

亚马逊几年前启动了广告飞轮,这不仅是其最赚钱的业务部门,也改变了产品在平台上的销售方式以及销售成本,即只有投放广告的产品才有机会销售。当然,其他电商平台也在效仿,沃尔玛CEO道格·麦克米伦在2022年曾感叹:“没有哪个企业能拥有亚马逊这样的广告利润。”

本文来自微信公众号“品牌工厂”(ID:),作者:王晓寒,36氪经授权发布。